Путь инвестора-миллиардера

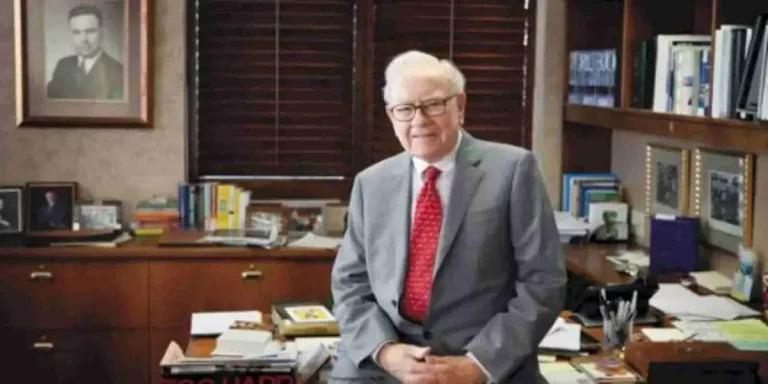

Многие трейдеры и участники рынка берут себе за пример известного инвестора Уоррена Баффета. Он всемирно знаменитый миллиардер и создатель корпорации Berkshire Hathaway. Баффет имеет на своем счету около 80 миллиардов долларов, и считается третьим в мире богатейшим человеком. На первом месте стоит Билл Гейтс, а на втором – создатель Amazon Джефф Безос.

Путь достижения такого состояния первых двух миллиардеров лежит через бизнес и создание мировых корпораций, а вот Баффет пошел по стезе инвестирования. Предприниматель научился оценивать рынок и активы, анализировать экономические показатели, а также доверять собственному чутью, – это и помогло ему достичь вершин инвестирования.

О личности Уоррена Баффета

Уоррен Баффет является ориентиром для многих, к чему стремиться в инвестировании. Вкладчики пытаются разобраться в истории миллиардера, какие источники инвестирования и стратегии он выбирал, чтобы прийти к успеху. В сегодняшнем обзоре проанализируем путь Уоррена Баффета вместе.

Инвестиционный портфель Баффета включает в себя 48 эмитентов с совокупной ценой в более 210 млрд долларов. Мы обратимся к самым успешным и прибыльным инвестициям.

Баффет руководствуется таким правилом работы: определиться с качественным активом для инвестирования, выбрать подходящий момент для вкладов и придержать акции пока они на плаву на рынке.

Уоррен Баффет заинтересован, в первую очередь, в компаниях, продающих свои бумаги со скидками с учетом фундаментальной ценности, а также с хорошим уровнем дохода по дивидендам. Вкладчик инвестирует в сферы, которые ему близки и понятны.

Зачастую выбранные Баффетом активы находятся под хорошим управлением. Инвестор взял себе за правило разобраться в организационной структуре, технических и фундаментальных аспектах компании, в которую вкладывает.

Инвестор Джордж Сорос, к примеру, предпочитает краткосрочные инвестиции, а вот Уоррен Баффет выбрал долгосрочный способ инвестирования. Компании в его инвестиционном портфеле задерживаются более десяти лет.

Разбор портфеля инвестиций Баффета

Первой в списке эмитентов Баффета стоит корпорация Apple. Инвестор владеет акциями “яблочной” компании около 90 млрд долларов. Портфель инвестиций Баффета по большей части состоит именно из акций этой компании (43%). Совокупный объем остальных эмитентов из портфеля Баффета меньший, недели вклады в Apple.

На втором месте по вкладам стоит Bank of America. Объемы данных акций в инвестиционном портфеле – около 13%. Стоимость акций, которыми владеет Баффет, достигает 33 млрд долларов. В 2019 году стоимость ценных бумаг Bank of America выросла на 40%, и это добавило в копилку Баффета более 7 млрд долларов. Интересно, что инвестор решился вложиться в банковскую структуру только в 2008 году, до этого он считал, что такие инвестиции несут в себе большой риск. Но в то время в мире был экономический кризис, и поэтому инвестиции в финансы действительно были рискованными. Много банков обанкротились, другие потеряли большую часть доходов и клиентов. В итоге, мировой инвестор решил попробовать найти в ситуации плюсы. Цена акций на банковские компании упала, а их структура и ассортимент изменились под влиянием новых условий. Это стало отправной точкой для инвестирования в банки и в Bank of America.

Третье место в списке инвестиций Баффета было отдано Dominion Energy. Это компания, которая управляет логистикой такого сырья как природный газ. Данной соглашение еще не утвердил финансовый регулятор. Но специалисты уже прогнозируют, что стоимость доли Баффета в компании составит 9.7 млрд долларов. Это стоимость с учетом долга компании в 5.7 млрд долларов. По прогнозам, Баффет может приобрести Dominion Energy до конца этого года.

Баффет решился на покупку предприятия в период развития мировой пандемии коронавируса. Причина такого интереса к сфере энергетики – недавние споры среди участников ОПЕК+.

Что же даст Баффету эта сделка?

В результате покупки компании, он сможет управлять 18% от совокупных объемов международной логистики американского природного газа. На данный момент у Баффета под контролем 8%.

Также это соглашение поможет перераспределить газотранспортную логистику между компаниями Dominion и Berkshire.

Получая Dominion Energy, Уоррен Баффет будет владеть и другими предприятиями: Questar Pipeline и Carolina Gas Transmission, Iroquois Gas Transmission System и еще рядом компаний.

Покупая данный актив, американский вкладчик получит больше влияния в ряде восточных и западных штатов. Berkshire Hathaway Energy сможет диверсифицировать свое влияние на мировых рынках.

В портфель инвестиций Уоррена Баффета входят также и ценные бумаги Coca-Cola Company. Доля этой корпорации, производящей напитки, достигает 9.3%. Инвестор вложил в Coca-Cola Co. 23.7 млрд долларов. В 2019 году они выросли в цене на 25.9%, и Баффет получил +5 млрд долларов.

Баффет – фанат напитков Coca-Cola. Он даже бесплатно согласился стать лицом рекламной компании нового напитка Cherry Coke. Структура корпорации совпала с правилами инвестирования Баффета: сильная корпоративная культура и богатая история.

Инвестор добавляет в свой портфель компании с длинной историей и известностью на рынке. Большинство эмитентов Баффета – компании, начавшие свою деятельность во второй части 19-го столетия. Предприниматель придерживается мнения, что со временем большие компании только прибавляют ценности. Coca-Cola лидирует в своей сфере и собственными силами распределяет сырье и производство готового товара.

American Express – крупнейшая американская платежная система – составляет 7.9% инвестиционного портфеля Уоррена Баффета. Вкладчик владеет 18.5% ценных бумаг компании, и в денежном эквиваленте это 20.2 млрд долларов. По результатам 2019 года, цена на акции поднялась на 29%, и Баффет получил в ходе инвестиций 5 млрд долларов.

Баффета заинтересовало, что American Express имеет большую клиентскую базу. Также он высказался, что American Express имеет больше перспектив и ценностей, нежели Visa и MasterCard.

Кроме того, Баффету очень нравится политика топ-менеджмента по поводу компании. Он поддерживал American Express даже в период сложностей: в 2015 году акции компании упали на 30% в связи с разорванием контракта с Costco. Но по состоянию на сейчас корпорации удалось вернуть прежние уровни.

Далее идет инвестиционный проект Баффета JP Morgan Chase с 1.9% в портфеле инвестиций. Это около 8.1 млрд долларов вложений. По итогам прошлого года, акции подорожали на 41.2%, а Баффет получил 2 млрд долларов прибыли. В капитал инвестора каждый год “капает” около 15-17% прибыли от акций, в то время как американские гособлигации приносят только 3%. С этого можно прийти к выводу, что стоимость компании выше, чем ее цена, умноженная на три.

По мнению Баффета, банк имеет хорошие перспективы, у него довольно сильный менеджмент. В результате этого, эмитент показывает рекорды прибыли.

1.8% портфеля инвестиций Уоррена Баффета – ценные бумаги Goldman Sachs. Компания Berkshire держит под управлением 5.2% акций банка, их стоимость составляет 4.5 млрд долларов. Вложения Баффета принесли прибыль на сумму 1.3 млрд долларов.

Компания Goldman Sachs известна своей многолетней историей и качественно выстроенной структурой. Предприятие Баффета приобрело ценные бумаги этого эмитента в 2008 году. В то время инвестиции в Goldman Sachs помогли банку подняться в кризисный период. Финансовый кризис способствовал закрытию многих банков, но вложения Баффета принесли пользу обеим сторонам.

Вкладчики среднего уровня могут обратить внимание на стратегию известного инвестора Уоррена Баффета. Дублирование портфеля инвестиций американского предпринимателя поможет достичь хорошей прибыли.