Нисходящий клин

Паттерны клина — это категория свечных паттернов, используемых в техническом анализе для измерения импульса движения цены на фондовом рынке. Свечные модели были впервые представлены западному миру Стивом Нисоном в качестве аналитического инструмента, используемого японскими торговцами рисом для прогнозирования движения цен на товарном рынке. С тех пор эти модели получили широкое признание среди трейдеров на рынке акций.

Паттерн клина возникает, когда две линии, соединяющие последовательные максимумы и минимумы ценной бумаги в течение торгового периода, имеют тенденцию сходиться. Возникновение таких паттернов означает, что ценовой диапазон актива становится меньше. Существует два основных типа паттернов клина — паттерны восходящего клина, указывающие на восходящий тренд цен, и паттерны нисходящего клина, обозначающие нисходящий тренд в движении цен.

Паттерны клина обычно образуются в верхней или нижней части тренда. Клин требует, чтобы торговля велась, когда прямые линии сходятся, то есть в течение периода времени формирования паттерна. На завершение клина может потребоваться от нескольких недель до 6 месяцев. У этих паттернов есть восходящая и нисходящая линия тренда, развивающаяся к одной и той же точке. Основным отличием моделей клина от моделей треугольников, которые также имеют пару линий тренда, является то, что в первой категории обе линии имеют наклон вверх или вниз. В то время как в случае треугольников только одна линия имеет наклон вверх / вниз.

Что такое падающий клин ?

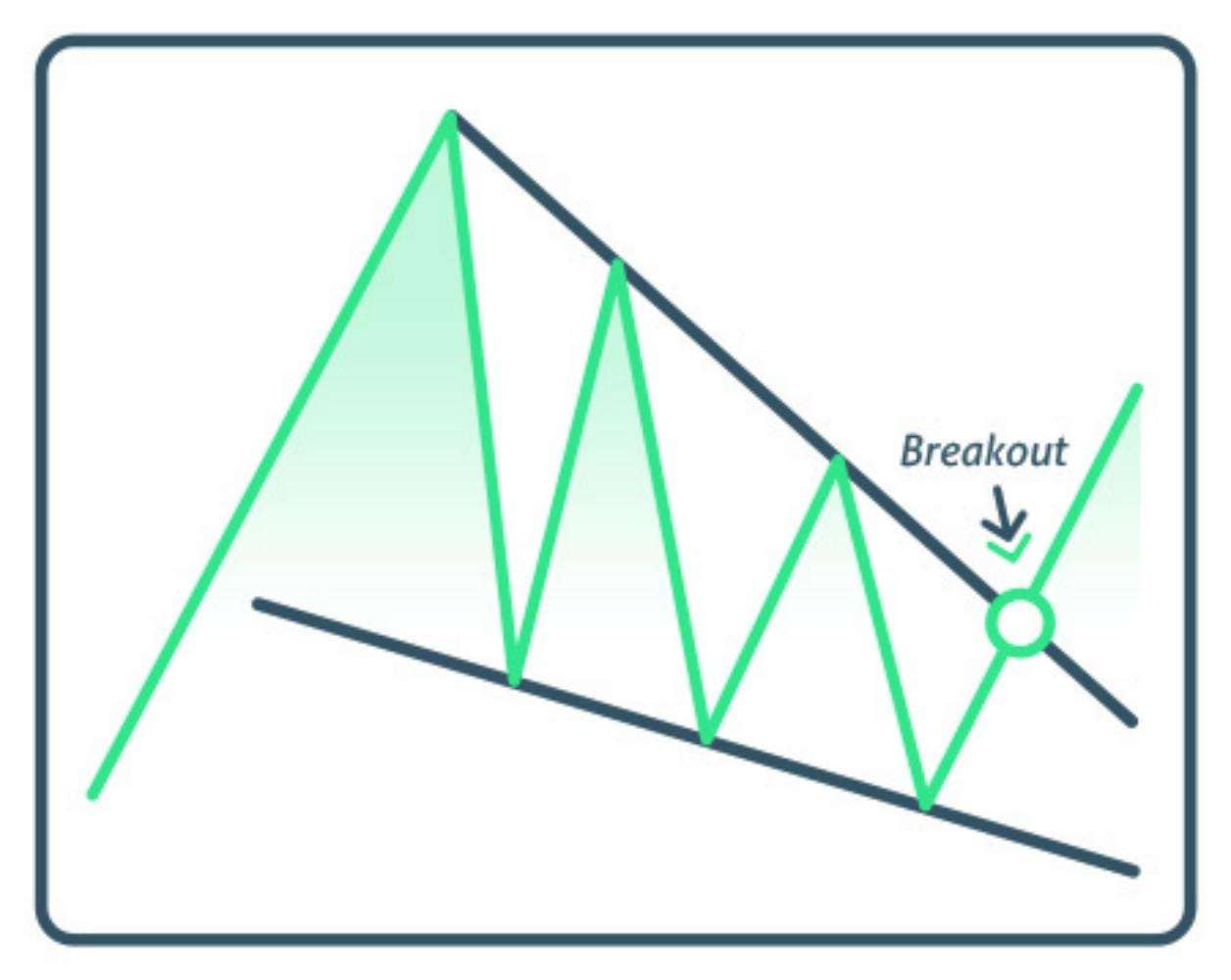

Паттерн «падающий клин» — это бычий паттерн, который начинается с вершины и продолжает сужаться по мере падения цен. Как и в случае с восходящими клиньями, торговля по нисходящим клиньям — одна из наиболее сложных графических моделей для торговли. Нисходящий клин сигнализирует о продолжении или развороте в зависимости от преобладающего тренда. Однако в большинстве случаев паттерн указывает на разворот. С точки зрения внешнего вида, фигура является самой широкой наверху и сужается по мере движения вниз с более жестким ценовым действием.

В идеальном сценарии клин должен предшествовать продолжительный нисходящий тренд с окончательным дном. Эта понижательная тенденция должна сохраняться как минимум 3 месяца. На формирование самого клинового рисунка обычно уходит от четверти до полугода. Верхняя линия тренда должна иметь минимум два максимума, вторая точка ниже предыдущей и так далее. Точно так же должно быть как минимум два минимума, каждый из которых ниже предыдущего.

По мере того, как модель продолжает развиваться, сопротивление и поддержка должны сойтись. Изменение минимумов указывает на падение давления продавцов и создает линию поддержки с меньшим наклоном, чем линия сопротивления. Паттерн подтверждается, когда сопротивление убедительно преодолевается. В некоторых случаях трейдерам следует дождаться прорыва выше предыдущего максимума.

Еще один важный фактор в подтверждении паттерна — это объем. Если не будет расширения объема, то прорыв не будет убедительным. Нисходящий клин — нелегкая модель для торговли, потому что трудно распознать ее.

Понимание и атрибуты падающего клина

Когда движение цены акции или индекса с течением времени снижается, это может создать модель клина, поскольку график начинает сходиться на пути вниз. Инвесторы могут смотреть на начало модели нисходящего клина и измерять расстояние от пика до минимума между поддержкой и сопротивлением, чтобы определить эту модель. По мере того как цена продолжает снижаться и терять импульс, покупатели начинают вмешиваться и замедлять скорость снижения. Как только линии тренда сходятся, цена пробивает линию тренда и поднимается вверх.

Нисходящий клин сигнализирует о модели бычьего разворота цены. Он обладает тремя общими характеристиками, на которые следует обратить внимание трейдерам: во-первых, он имеет сходящиеся линии тренда. Далее, по мере продвижения линии тренда объем модели сокращается. Наконец, ему будет предшествовать прорыв верхней линии тренда. Что все эти вещи складываются вместе, у вас есть модель падающего клина, и следует ожидать прорыва вверх.

Паттерн нисходящего клина, а также паттерн восходящего клина сходятся к меньшему ценовому каналу. Это означает, что расстояние между точкой входа трейдера в сделку и ценой открытия стоп-лосса относительно невелико. Здесь может быть относительно легко выйти из сделки с минимальными потерями, но если акция движется в пользу трейдера, это может привести к отличной прибыли.

К атрибутам этого паттерна относятся:

- Тип паттерна: паттерн разворота и продолжения

- Индикация: бычья

- Подтверждение прорыва: Подтверждением для этой модели является закрытие выше верхней линии тренда, проведенной через максимумы с объемом выше среднего.

- Измерение: целевая цена проекта для модели нисходящего клина является наивысшим максимумом в начале формирования.

- Объем: имеет тенденцию уменьшаться во время формирования и увеличиваться при прорыве.

Торговля по фигуре падающего клина

- В лучшем случае, падающий клин сформируется после длительного периода нисходящего тренда и сигнализирует об окончательном минимуме. Он квалифицируется как паттерн разворота только при наличии предшествующего тренда.

- Для формирования верхней линии сопротивления необходимы как минимум два прерывистых максимума. Для формирования нижней линии поддержки необходимы как минимум два прерывистых минимума.

- Последовательные максимумы в модели нисходящего клина должны быть ниже предыдущих максимумов, а последующие минимумы должны быть ниже предыдущих минимумов.

- Более мелкие минимумы означают, что медведи теряют контроль над давлением рынка. Таким образом, более низкий импульс на стороне продажи приводит к более низкой линии поддержки с наклоном менее крутым, чем верхняя линия сопротивления.

- Важно принимать во внимание объем сделок в паттерне нисходящего клина, хотя этого нельзя сказать о восходящем клине. Без увеличения объемов поломка не будет подтверждена.

Вывод

Паттерн «падающий клин» бывает довольно сложно обнаружить и торговать на рынке акций. Этот инструмент обычно используется для обнаружения снижения импульса медвежьего рынка и сигнализирует о потенциальном сдвиге в противоположном направлении. Однако недостаточно просто дождаться пробоя, чтобы начать торговлю — необходимо также подтвердить разворот с помощью других индикаторов, таких как RSI, стохастик и осциллятор.

Предпочтительно начинать торговлю после того, как цена ценной бумаги пробивает верхнюю линию тренда. Трейдеру следует зафиксировать стоп-лосс внизу нижней линии тренда. Чтобы установить целевую цену, измерьте высоту клина и увеличьте эту длину после точки пробоя.